小型股近來一直是華爾街寵兒,一些分析師預期,近期走勢是小型股長達一年熊市尾聲的開端,但也有一些分析師警告,倘若經濟沒有如預期強勁復甦,這些風險較高的股票恐怕令人再次失望。

追蹤小型股表現的羅素 2000 指數 4 月至 5 月期間上漲了 20.9%,根據道瓊市場數據,此為 2009 年以來最大 2 個月漲幅,也是相較 S&P 500 指數自去年 2 月以來最棒的 2 個月表現。

隨著美股走揚,小型股 ETF 也出現不少資金流入,例如 iShares 羅素 2000 ETF 在經歷一整年長時間資金流出後,5 月 18 日資金流入量終於轉為正值。

小型股的相對表現也與週期性產業輪替相吻合,包括金融和非必需性消費股在經濟成長提升時期的表現較好,而這些在羅素 2000 中的占比高於在 S&P 500 的占比。

Ned Davis 研究公司首席美國策略師 Ed Clissold 週二報告建議客戶未來幾個月選擇小型股,因為這種輪替信號意味著新一波牛市將開始。他指出,在此類市值頻譜中 90% 股票的交易價格高於 50 日 MA,這是牛市早期階段的典型特徵,亦即小型股往往跑贏大型股。

另一個有利小型股的因素是,過去 2 年小型股表現極度不佳,即使 2019 全年和 2020 年頭 6 週 S&P 500 指數屢創新高,羅素 2000 指數卻未能重訪 2018 年 8 月觸及的歷史高點。

「小型股超賣情形嚴重,因此有了空間可回歸均值。」Clissold 指出,相較追蹤大型股的羅素 1000 指數,羅素 2000 指數被低估的程度幾乎比 1999 年以來的任何時候都低。

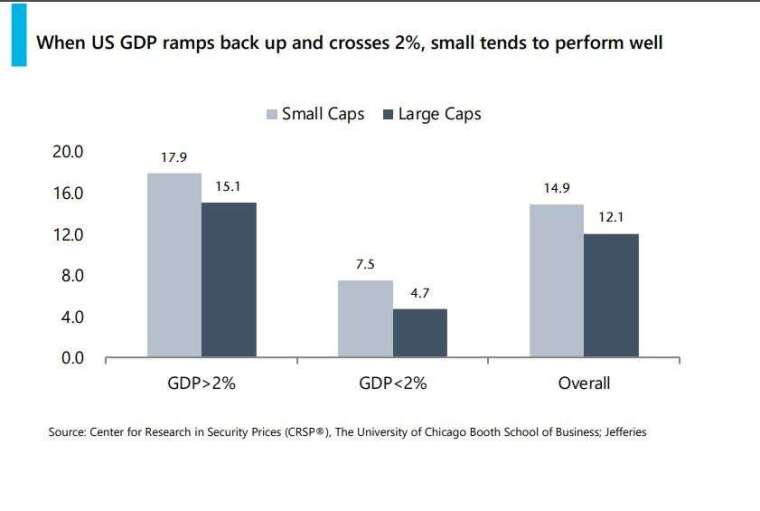

然而,對小型股來說,長期牛市是建立在「經濟將持久復甦下去」的假設上,從而產生高於趨勢的經濟成長。

BTIG 股票和衍生品首席策略師 Julian Emanuel 近期報告指出,小型股操作的成敗將取決於政府對未來經濟刺激措施的決定。

「Fed 主席鮑爾 (Jerome Powell) 一直在呼籲,有必要為美國勞工和小企業提供進一步刺激措施,但在 5 月 15 日眾院通過 3 兆美元的援助法案迄今,參院一直毫無動靜,因為兩黨政客誤將股市的強勁當作經濟復甦。」

Emanuel 和 DeSanctis 都擔心,每週額外提供國人 600 美元的刺激措施於 7 月到期後,恐令消費者膽怯而縮緊支出,因為失業率仍處高檔,5 月預計達 19%。

與此同時,國會尚未通過《薪資保護貸款計畫》的修正反案,讓小企業擴大使用可免除的貸款基金,Fed 也尚未宣布向中型企業提供貸款的計畫。

「大企業和小企業的未來都押注在今年夏末秋初之際經濟活動將返回正常的前提下。」他補充,這假設仍需要證明,「加上中美局勢緊張,美國近期社會動盪,小型股表現優於大盤,這些恐成為小型股夏季回落的階梯。」Emanuel 說。